Nutzen Sie unseren Vergleichsrechner, um die für Sie passende Berufsunfähigkeitsversicherung zu finden. Nicht immer ist teuer auch gleich gut. Aus dem Grund ist der Berufsunfähigkeitsversicherungs-Vergleich sinnvoll, um Tarife, Kosten und die Anbieter miteinander zu vergleichen.

powered by TARIFCHECK24 GmbH

Inhaltsverzeichnis

Mit unsere Berufsunfähigkeitsversicherung Vergleich sparen Sie Zeit und Geld

Eine BU-Versicherung dient vor allem dazu, eine Versorgungslücke zwischen Arbeitsleben und Renteneintritt zu schließen. Dabei gibt es etliche Anbieter, die hier für Sie eine BU-Versicherung anbieten: Europa, Hannoversche, WWK, Gothaer, Alte Nürnberger, Swiss Life und die Allianz sind nur einige Namen der Versicherungen, die hier Produkte anbieten.

Mit unserem Vergleich bieten wir Ihnen die Möglichkeit, die Tarife dieser Anbieter in Bezug zueinander zu setzen und zu vergleichen. Wählen Sie den für Sie passenden Versicherungstarif und Sie sparen bares Geld bei gleicher Absicherung.

Wer braucht eine Berufsunfähigkeitsversicherung?

Eine BU-Versicherung ist für jeden Arbeitnehmer, Angestellten oder Beamten, kurz: jede berufstätige Person – eigentlich ein unerlässlicher Baustein und wichtiger Schutz in der persönlichen Absicherung. Da sie das persönliche Vermögen absichert, zu arbeiten und ein Einkommen zu generieren, zählt die Berufsunfähigkeitsversicherung zu den wichtigsten Versicherungen überhaupt. Hier gilt: Je früher sie abgeschlossen wird, umso besser.

Niemand ist vor Krankheiten oder Unfällen gefeit. Dennoch lehnen die Versicherungen jedes Jahr mehrere Zehntausend Anträge auf die Invaliditätspolice ab. Da die Hauptursachen für eine Berufsunfähigkeit heute in Problemen mit dem Rücken oder der Psyche begründet sind, haben Antragsteller mit Vorerkrankungen in den genannten Bereichen oft schlechte Karten. Das Verschweigen von Krankheiten ist keine gute Idee, denn die Gesundheitsfragen müssen wahrheitsgemäß beantwortet werden. Ansonsten kann die Versicherung später versuchen, aus den Zahlungen heraus zu kommen – mit guten Chancen. Die BU-Versicherung sollte also am besten schon beim Eintritt ins Berufsleben zur normalen Absicherung gehören. Dann lassen sich die Policen nämlich problemlos und vergleichsweise günstig abschließen.

Warum ist eine Berufsunfähigkeitsversicherung so wichtig?

Erkrankungen kommen in der Regel unerwartet, manche werden auch durch die Risiken des Berufs ausgelöst. Wir alle sind mehr und mehr Belastungen ausgesetzt, und nicht immer macht die Gesundheit das unbeschadet mit. Das Problem: Wer krank wird und seinen Beruf nicht mehr ausüben kann, dem droht die Arbeitslosigkeit und damit die Armut. Egal, wie hoch man auf der Karriereleiter schon geklettert war, wenn der Körper oder die Seele nicht mehr mitmachen, ist alles vorbei. Was bleibt dann? Umschulen und etwas Neues lernen kann eine Alternative sein, doch erst einmal muss man genesen, regenerieren und sich eine neue Perspektive aufbauen. Für diese Zeit ist die Berufsunfähigkeitsversicherung da. Sie springt ein, wenn man den Beruf nicht mehr ausüben kann.

Die häufigsten Gründen für die Berufsunfähigkeit

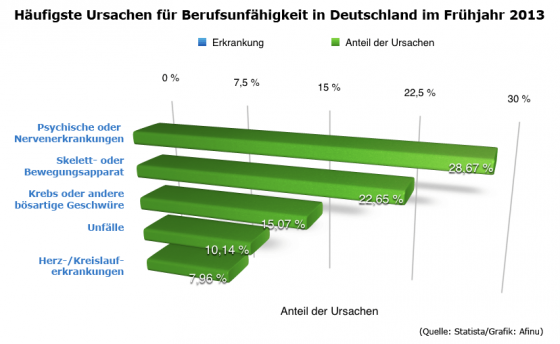

Probleme mit dem Rücken und mit der Psyche zählen zu den häufigsten Gründen für die Berufsunfähigkeit, dicht gefolgt von Krebserkrankungen, Unfällen und Herz-Kreislauferkrankungen. In den meisten Fällen springt dann die soziale Grundsicherung ein, die, wie wir alle wissen, zum Leben zu wenig und zum Sterben zu viel ist.

Doch wann genau zahlt die Berufsunfähigkeitsversicherung?

Hier heißt es, Augen auf bei der Wahl des Anbieters. Wer eine solche Klausel in seinem Vertrag findet:

„Berufsunfähigkeit liegt vor, wenn der Versicherte seinen erlernten oder einen ähnlichen Beruf nicht mehr ausüben kann“,

sollte nachbehandeln. Das bedeutet nämlich, wenn man einen weniger belastenden, niedriger qualifizierten Beruf weiter ausüben könnte, dann springt die Versicherung nicht ein. Der Fachbegriff für dieses Vorgehen nennt man „abstrakte Verweisung“. Ob es nun Bedarf an Arbeitskräften für diesen Ausweich-Beruf gibt, ist dafür nicht entscheidend. Besser ist es, in den Unterlagen ist die Definition der Berufsunfähigkeit so, oder so ähnlich formuliert:

„Berufsunfähigkeit liegt vor, wenn der Versicherte infolge Krankheit, Körperverletzung oder Kräfteverfalls voraussichtlich oder tatsächlich für mindestens sechs Monate außerstande ist, seinen Beruf auszuüben. Berufsunfähigkeit liegt nicht vor, wenn der Versicherte eine andere, seiner Ausbildung, Erfahrung und bisherigen Lebensstellung entsprechende berufliche Tätigkeit tatsächlich ausübt.“

Wer in seinem versicherten Beruf weiter arbeiten möchte, darf zu maximal 50 Prozent berufsunfähig geschrieben sein. Man kann dann 50%, 80% oder 100% arbeiten gehen.

BU-Rating nach Franke und Bornberg

Die BU-Ratingagentur Franke und Bornberg führt in regelmässigen Abständen einen Test der größten Anbieter für Berufsunfähigkeitsversicherungen durch. In diesem Rating werden die Produkte unter die Lupe genommen und mit Bewertungen wie „F–“ (sehr schwach) bis „FFF Plus“ (sehr gut) eingestuft. Im Berufsunfähigkeitsversicherung Test 2015 haben zum Beispiel die Anbieter AachenMünchener, Ergo, HDI, Nürnberger, Stuttgarter, Swiss Life und Zurich Deutscher Herold die Bestnote erhalten.

Besonders gefährliche Berufe

Das Handelsblatt hat eine Liste mit den besonders gefährlichen Berufen erstellt, die leider auch mit vergleichsweise hohen Beiträgen zur BU leben müssen. Dazu zählen unter anderem:

- Ergotherapeut

- Pflasterer

- Estrichleger

- Rangierbegleiter

- Gleisbauer

- Polier

- Reitlehrer

- Nachtwächter

- Stewardess

- Reinigungskraft

- Dachdecker

Für viele andere Berufsgruppen wurden die Beiträge zur Berufsunfähigkeitsversicherung gesenkt.

Ursachen für die Berufsunfähigkeit – Häufigkeit in Deutschland

Wenn man sich in Deutschland die Statistiken zur BU-Rente und deren Ursachen anschaut, stellt man schnell fest, dass psychische Erkrankungen mit einem Anteil von über 25% zu den häufigsten Gründen der Erwerbsunfähigkeit zählen. Hier die entsprechende Grafik, die wir mit den Daten von Statist erzeugt haben:

Warum eine private BU abschließen? Genügt die staatliche Absicherung nicht?

Die staatliche Erwerbsminderungsrente können Arbeitnehmer in Anspruch nehmen, die nach dem 1. Januar 1961 geboren sind. Wesentlicher Unterschied: Die staatliche Rente greift greift nicht bei psychischen Erkrankungen, die mittlerweile zu den Top-Gründen der Berufsunfähigkeit zählen. Auch die Höhe der Erwerbsminderungsrente ist mit den privaten Anbietern nicht zu vergleichen: Wer 2000 Euro im Beruf verdient, erhält vom Staat nur eine Rente von 600 Euro. Damit über die Runden zu kommen, ist unmöglich. Beim Abschluss einer privaten Versicherung der Berufsunfähigkeit bestimmt man jedoch selbst über die Höhe der auszuzahlenden BU Rente, was sich in verschiedenen Beitragshöhen niederschlägt.

Ab wann zahlt die Berufsunfähigkeits-Versicherung?

Da die Versicherung dann einspringt, wenn der Versicherte länger als ein halbes Jahr seinen Beruf nicht ausüben kann, ist frühestens ab dem 7. Monat nach Eintritt der Berufsunfähigkeit mit Zahlungen zu rechnen. Das Ganze kann sich sogar noch verzögern, wenn der Versicherer die ärztlichen Gutachten noch prüfen muss. Besonders wichtig ist also, dass die Assekuranz ausdrücklich auch rückwirkend die Rente auszahlt.

Leider kommen gerade in der ersten Zeit der Berufsunfähigkeit häufig vermehrte Kosten auf den Versicherten zu. Arbeitnehmer können diese schwierige Zeit bis zur Zahlung der Berufsunfähigkeits-Rente häufig mit ihrem Krankengeld überbrücken. Selbstständige und Freiberufler haben es etwas schwerer: Für sie kann eine Krankentagegeldpolice eine sinnvolle Alternative sein.

Was ist, wenn ich meine Beiträge nicht zahlen kann?

Wer Zahlungsschwierigkeiten hat, sollte sich so schnell wie möglich mit seiner Versicherung in Verbindung setzen und eine Stundung der Beiträge beantragen. Dies gilt nicht für Phasen der Arbeitslosigkeit, sondern gerade auch dann, wenn die Berufsunfähigkeit schon eingetreten ist. Wer dann einfach die Beiträge nicht zahlt, während die Versicherung den Fall noch prüft, verliert im schlimmsten Fall den Versicherungsschutz. Fehlt eine entsprechende Klausel auf Verzicht auf die Beiträge im Schadensfall im Vertrag, sollte man nachbessern lassen. In den meisten Fällen stimmt die Assekuranz der Stundung zu. Entscheidet sie allerdings nach der Prüfung zu Ungunsten des Versicherten, sind die gestundeten Beiträge dennoch zu zahlen.

Haben Sie das Gefühl, die Prüfung Ihres Falls dauert unverhältnismäßig lang? In diesem Fall wenden Sie sich an einen behördlich zugelassenen Versicherungsberater oder einen spezialisierten Fachanwalt für Versicherungsrecht, um den Vorgang zu beschleunigen.

Probleme bei der Berufsunfähigkeitsversicherung vermeiden

Der wichtigste Teil der Versicherung ist die Prüfung der gesundheitlichen Vorgeschichte, die einige Zeit in Anspruch nehmen kann. Auch wenn die Versuchung groß ist, sollte man auf keinen Fall schummeln und alle Fragen wahrheitsgemäß beantworten. Stellt sich nämlich im Fall eines Falles heraus, dass die Berufsunfähigkeit im Zusammenhang mit einer verschwiegenen Vorerkrankung steht, wird keine oder nur ein Teil der Rente ausbezahlt, und die Beiträge sind „umsonst“ gezahlt worden. Dies ist natürlich immer auch eine Frage der Verhältnismäßigkeit. Ein Dachdecker, der einen Unfall erleidet, wird höchstwahrscheinlich wegen eines verschwiegenen Heuschnupfens nicht auf seine Rente verzichten müssen.

Vorteilhaft ist es auf jeden Fall, wenn nur die Erkrankungen der letzten Jahre abgefragt werden. Diese Fragen sollte man vollständig und wahrheitsgemäß beantworten.

Dynamik und Anpassungen – Was bedeutet das?

Um die Berufsunfähigkeitsversicherung inflationssicher zu gestalten, ist eine dynamische Anpassung der Beiträge empfehlenswert. Diese Dynamik ist bei den meisten Assekuranzen schon vorgesehen, die Bedingungen unterscheiden sich jedoch zum Teil erheblich. Eine Beitragserhöhung von 5% im zweijährigen Rhythmus ist hierbei völlig ausreichend.

Auch die Leistungen sollten dynamisch sein, um sich ab dem Zeitpunkt der Berufsunfähigkeit und Rentenzahlung an die Inflationsrate anzupassen. Empfehlenswert sind dynamische Anpassungen der späteren Rente von 2-5%. Diese dynamische Anpassung lassen sich die Assekuranzen jedoch gut bezahlen – es lohnt sich allerdings auf jeden Fall.

Ein weiterer Gestaltung-Baustein ist die Nachversicherungsgarantie. Sie ist besonders dann von Bedeutung, wenn sich die Lebensumstände des Versicherten im Versicherungszeitraum wesentlich ändern, zum Beispiel bei Heirat oder der Gründung einer Familie. Mit der Nachversicherungsgarantie lassen sich die Beiträge und Rentenhöhe an die veränderte Situation anpassen.

Nun sind Sie gerüstet mit den wichtigsten Informationen zu Ihrer privaten Berufsunfähigkeitsversicherung. Nutzen Sie unseren Vergleich, der Ihnen nur vertrauenswürdige Assekuranzen präsentiert, und finden Sie den richtigen Tarif für Ihre persönliche Absicherung noch heute. Füllen Sie dafür einfach die erforderlichen Felder aus und profitieren Sie von günstigen und leistungsstarken Tarifen.